| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | 31 |

- prometheus

- 반려견치매

- 중국증시

- 제다큐어

- 코로나19

- 국제유가

- 경제위기

- 유상증자

- FOMC

- 뇌졸중

- 미국금리

- 뉴지스탁

- 금리인상

- DSP

- Python

- 주식투자

- 주가분석

- WTI유

- 지엔티파마

- 아모레퍼시픽

- 퀀트

- 마법공식

- 기업분석

- 중국경제

- 머신러닝

- WTI

- 스크리닝

- 테슬라

- 엘론 머스크

- 넬로넴다즈

- Today

- Total

Data Analysis for Investment & Control

코로나19, 리세션 그리고 향후 10일간의 관전 포인트 본문

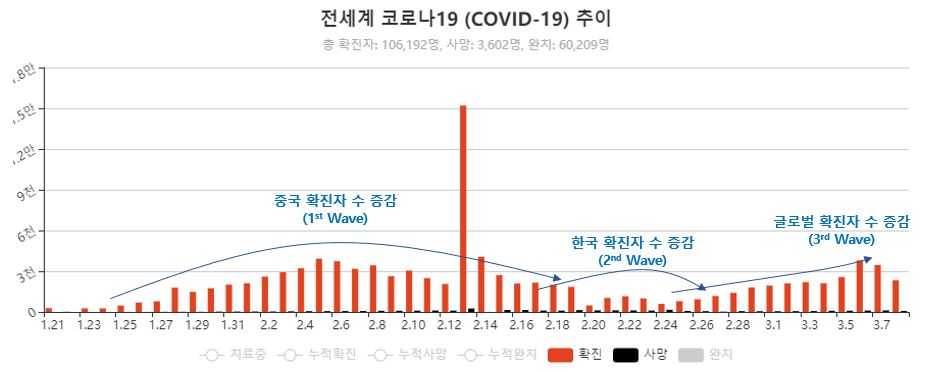

예상대로 유럽과 미국에 코로나 19가 확산되기 시작하면서 다시 증시는 패닉에 빠지고 있는 것 같다. 그나마 미국 민주당 경선에서 비교적 시장 친화적인 인물인 바이든의 지지율이 올라가고 월가의 탐욕에 맞선 투자 이미지의 엘리자베스 워런이 경선을 포기함에 따라 낙폭을 줄이지 않았나 개인적으로 생각한다.

이 글을 쓰는 시점 기준으로 미국은 코로나19로 인한 335명의 확진자와 17명의 사망자를 기록 중이며 이탈리아는 4,636명의 확진자와 197명의 사망자를 기록중이다. 특히 이탈리아의 증가율이 무섭게 느껴진다. 이탈리아의 관관 산업이 국가 GDP의 약 13%를 차지하기 때문에 어느나라 보다도 리세션 가능성이 크게 보여진다.

유투브 신과함께 채널에서 신한금융투자 오건영님이 나와서 연준의 갑작스런 50bp 금리 인하 배경에 대해 설명해 준적이 있는데, 일주일간 미국 증시가 폭락해서 그런것이 아니라 하이일드 회사채 시장의 자금경색이 너무나 급격하게 나타났기 때문에 급하게 불을 끄는 것이라고 말씀하셨다.

그리고 High Yield Spread 곡선을 찾아보았다.

코로나19의 2차 파동 즉, 한국과 이탈리아 확진자 수 급증으로 인해 세계 공급망 사슬의 공급 사이드 리스크로 일주일 동안 미국 증시가 12% 가량 폭락하게 되면서 하이일드 회사채 스프레드가 급증을 하게 되었고 회사채 시장에 자금 경색이 일어날 조짐이 보이자 연준은 이번달 17/18일 FOMC 보다도 빠르게 50bp나 인하를 하게 되었다.

그러나 그 효과가 며칠 못하는 건지 다시 회사채 스프레드는 전고점을 향해 가고 있다. 만약 다음주에 코로나19로 인한 실물 경제 타격과 위험회시 심리가 커지게 되면 하이일드 회사채 스프레드는 다시 급등을 할 것이다. 그렇게 된다면 일전에 오건영님이 나와 설명해 주셨던 리세션으로 가기 위한 약한 고리들 중에 하나가 끊어질 수가 있게 되는 것이다.

만약 17/18일에 있을 FOMC에서 시장을 안심시키기 위해 추가 금리 인하와 경기 부양책을 들고 나온다면 시장은 안정을 찾을 수 있을지 모르나 그전까지 약 10일 동안은 변동성이 커질 수 밖에 없을 것 같다.

유럽과 미국 시장에서 급격한 경기 위축이 나타나고 증시에 타격을 주는지 주의깊게 관찰해야 하는 이유다.

'Investment > 경제동향' 카테고리의 다른 글

| 코로나19, 러시아와 사우디 그리고 트럼프의 외통수 (0) | 2020.03.27 |

|---|---|

| 코로나19, 미국 국가비상사태 그리고 셧다운의 공포 (0) | 2020.03.14 |

| 코로나19와 세계 경기침체 가능성 (0) | 2020.03.05 |

| 2019.10.11 미중 무역 합의 정리 및 한계 (0) | 2019.10.13 |

| 경제위기 예측을 위한 트래킹 지표 정리 (0) | 2019.09.08 |